得益于政策支持和科技成长板块的崛起,创业板指自“924”行情启动以来表现亮眼,涨幅领先。业内人士表示,其高成长性和创新能力使其成为投资者的优质选择,当前估值较低,具备配置优势,未来有望继续带来可观收益。

为带给投资者更好体验,融通基金推出融通创业板ETF发起式联接基金(基金代码:A类022340 C类022341),为投资者提供场外布局渠道,门槛低,定投方便。该基金发行截止日为12月4日,投资者可以通过建设银行、融通基金官方APP定投宝等渠道购买。

“创”字当头,长期领涨

Wind数据显示,截至11月15日,创业板指自“924”行情启动以来上涨46.59%,涨幅高于众多宽基指数。

与此同时,市场对创业板指投资的热情显著上升,交投活跃度位居主流宽基前列。观察成交量指标,Wind数据显示,创业板指成交额由今年年初的日均1500亿元左右,大幅提升到11月的日均6000多亿元左右。此外,10月份以来创业板指交易活跃,换手率达到130%以上,处于历史高点。以上两项指标与大多数其他宽基指数相比均处于领先地位。

近期创业板指的亮眼表现,得益于市场情绪的整体回暖和政策面的催化。一方面,一揽子政策组合拳提振投资者信心和风险偏好,以创业板指为代表的科技成长板块更易受到资金的青睐。另一方面,9月份以来,相关部门推出相关政策支持科创赛道的并购重组,进一步推动了科技成长行情。

回顾历史数据不难发现,在过往牛市、震荡市中,创业板指都展现出了较强的上涨弹性。从中期时间维度来看,今年以来创业板指已上涨18.62%,在A股主流宽基指数中位居第一,近一年以来涨幅同样领先。

长期而言,创业板指自2020年以来的涨幅为24.78%,年化收益率达5%左右,表现大幅优于同期A股主流宽基指数和主流科创类指数。创业板指自成立以来,13个完整自然年度的收益率均值为11.30%,优于沪深300、中证500指数表现。

业内人士对此分析称,“无论是短期、中期还是长期数据均显示,创业板指数在市场迅速反弹之际展现出了非凡的活力,而且还拥有卓越的风险与收益平衡机制。其短期的波动性能够被长期的上涨趋势所弥补,这也使得其在更长的时间跨度内,回报率显著。”

这样的良好表现,除政策助推外,究其根本,来自其含“创”量超高、“优创新、高成长”的特色鲜明属性。其一,行业分布集中于科创赛道,囊括了新能源、金融科技、生物医药、电子等众多新兴成长行业。

其二,成份股创新研发能力强。创业板指数的成分股只有100只,均为创新型细分赛道龙头。高新技术企业数占比约九成,以2023年年报数据测算,板块总体研发强度超5%,高于A股平均水平1.78个百分点。

其三,汇聚创业板核心资产。截至2024年11月15日,创业板的总市值为12.93万亿,共有1360家上市公司,而创业板指数的成分股只有100只,总市值为5.97万亿,以不到10%的公司数量,占比创业板接近50%的总市值。

整体来看,创业板指数为高科技、高研发投入、高成长性企业提供了有力支持,促进了科技创新和产业升级兼具价值尺度与投资标的的功能,是极具代表性的偏成长风格的股票指数。

业绩为王,稳扎稳打

高弹性,只是“双面”创业板指数的一面,另一面在于其稳中有升的经营业绩及其构筑的良好基本面支撑。

从投资质地来看,Wind数据显示,今年前三季度创业板指归母净利润、营收同比增速均保持两位数的增长,依然展现出较强的经营韧性和成长优势,创业板指滚动净资产收益率也显著优于市场平均。

从2024年一致预测的净利润增速同比来看,创业板指数的预测净利润增速同比为26.68%,这一增速显著高于同期沪深300(7.89%)、中证500(11.41%)、万得全A(10.51%)等A股主流宽基指数,也优于同期科创50(-0.69%)、中证科技(-10.48%)等科技类指数。

近年来,创业板指数以新质生产力引领发展,核心上市公司盈利内生动力不断改善,业绩增速稳健。

企业良好业绩持续赋能,叠加二级市场行情向好,创业板指相关基金净值表现突出。Wind数据显示,截至11月15日,45只跟踪创业板指的指数基金年内平均涨幅18.95%,大幅跑赢跟踪其他主流宽基指数的产品。

伴随着成份股的上涨和投资价值受到关注,跟踪创业板指的指数基金产品规模持续创新高。截至今年三季度末,创业板指相关基金总规模达到1772.83亿元,同比去年三季度增加2.76倍,环比上一季度增加1.03倍。

就上市基金而言,跟踪创业板指的ETF产品截至11月15日的最新总规模为1347.78亿元,较年初增长1.27倍。

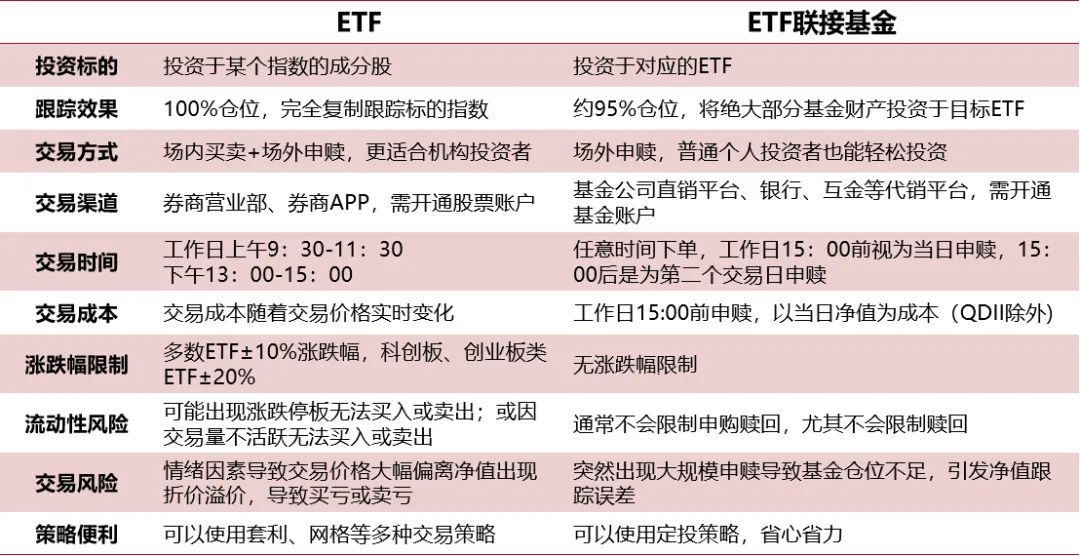

尤值得注意的是,ETF联接产品表现相对突出,在创业板指系列指数基金中居前。虽然看起来是在复制指数,但ETF联接基金为何还能赚得更多呢?业内认为,关键在于基金经理的精细管理和成分股的分红。一方面,ETF联接基金还有其他增加收益的方法,比如参与新股发行、大宗交易、成分股调整期交易优化等。

另一方面,多数指数基金的业绩比较基准不考虑分红的价格指数。因此,当指数成份股进行分红时,这部分收益并未计入价格指数,但会体现在基金净值上,这就给了基金赢过指数的机会。

良机已至,一键布局

综合多方面因素来看,当前仍是布局创业板指数的较好时机。

政策面来看,今年以来,从中央到地方密集出台了一系列重要政策,全力支持培育新质生产力,新质生产力主要聚焦在战略性新兴产业和未来产业,与新能源、医药和TMT等新经济行业占比较高的创业板指契合度较高。

估值方面,自2010年5月31日指数基日以来,截至2024年10月31日,创业板指数最新市盈率为33.11倍,处于14.31%分位点;相对沪深300PE为2.67倍,处于历史10.56%分位,相对纳斯达克为0.75倍,处于历史9.25%分位。

融通基金判断,创业板指经过3年的深度回调,投资安全边际较高,当前已具备配置优势,后市或存在估值修复的空间。

随着国内经济的逐步向好,在成长驱动的反弹行情中,创业板指或有望再度产生较为可观的超额收益。如果投资者看好成长板块的投资机会,但苦恼于个股的选择,直接关注创业板指或是更好的选择。

在具体产品的选择方面,专业人士给出以下建议。其一,选择在指数和量化投资方面有一定经验积累和资源排布的基金管理人。例如,融通基金旗下指数与量化团队是国内最早的指数量化投资团队之一,覆盖各类量化投资的产品线。

其二,优选基金舵手。融通创业板ETF发起式联接基金(基金代码:A类022340 C类022341)采取双基金经理管理模式,为产品运作保驾护航。拟任基金经理吕寒是经济学博士,现任融通基金指数与量化投资部副总经理,另一位拟任基金经理蔡志伟是指数投资方面的资深选手,拥有13年证券、基金行业从业经历,9.7年公募基金管理经验。

其三,综合考虑基金投资成本和收益。ETF联接基金为投资者提供了场外渠道间接投资ETF,同时购买门槛更低,也方便投资者定投。对于时间精力有限的投资者而言,ETF联接基金或许可以更轻松地赚取收益。而且通常不会限制申购赎回,尤其不会限制赎回。

此外,ETF可以实现满仓操作,从而能更紧密地跟踪指数,但这也意味着在市场波动时,ETF受到的冲击可能比有现金缓冲的ETF联接基金更大。

作为创业板指系列新品,融通创业板ETF发起式联接基金可以在场外申赎,助力普通个人投资者轻松分享新质生产力发展红利。

备注:文中数据如无特殊说明,则均来源于WIND。创业板指数的基日为2010年5月31日,2019年-2023年完整自然年度的涨幅表现分别为:43.79%、64.96%、12.02%、-29.37%、-19.41%;2024年上半年-10.99%。

风险提示:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。(CIS)

搜索

搜索